Abbiamo visto la scorsa settimana l’ asset allocation “per tutte le stagioni” di Ray Dalio.

Oggi analizziamo un portafoglio alternativo che, nel corso degli ultimi 40 anni, ha altrettanto consentito di navigare lungo diverse fasi dell’economia, puntando anche qui più che sul rendimento sulla gestione del rischio.

La composizione di questo portafoglio chiamato “Permanente” è piuttosto semplice:

a) 25% Azionario Americano;

b) 25% Obbligazioni Americane a breve termine;

c) 25% Obbligazioni Americane a lungo termine;

d) 25% Oro.

Il portafoglio è stato ideato da Harry Browne. La peculiarità di questa asset allocation è la possibilità di avere un ottimo livello di diversificazione, mantenendo allo stesso tempo un buon grado di semplicità.

Analogamente al portafoglio per tutte le stagioni, quello permanente permette di avere una esposizione nei confronti delle varie fasi economiche possibili.

Infatti abbiamo le azioni per le fasi di crescita dell’economia, le obbligazioni per quelle di deflazione e recessione, infine l’oro che tipicamente consente di difendersi nei periodi di alta inflazione(questo è quello che sinora la storia ci ha mostrato).

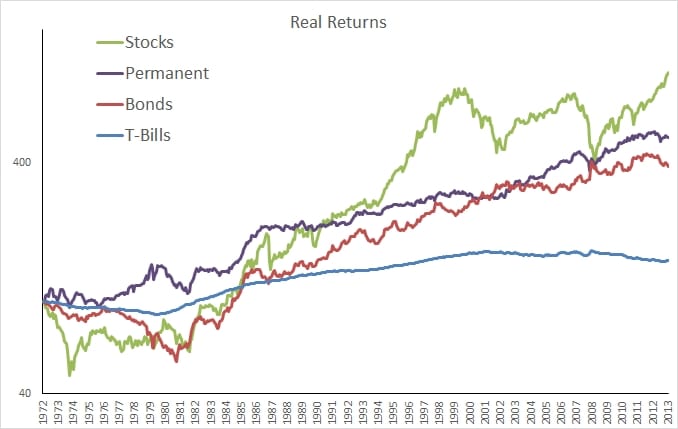

Vediamo i risultati avuti da questo portafoglio nel periodo 1973-2013(fonte Meb Faber):

a) Rendimento composto annuale : 8.53%;

b) Volatilità:7.29%;

c) Massimo drawdown o perdita parziale:12.74%

Nello stesso periodo esaminato, l’azionario americano ha prodotto un rendimento del 10.21%, “pagando” però il prezzo di avere una volatilità più che doppia (15.57%) e subendo un drawdown massimo del 50.95%.

In termini reali(rendimento nominale – tasso d’inflazione), il portafoglio permanente ha reso il 4.12% annuo contro il 5.71% prodotto da un paniere ampio e diversificato di pure azioni americane.

Il grafico seguente mostra infine l’andamento nel tempo del portafoglio permanente rispetto ad altre tre tipologie di asset class.

Possiamo concludere dunque che il portafoglio permanente non ha deluso, e anzi è stato in grado di limitare i danni nelle fasi di crisi acuta avuta dall’azionario.

Bisogna però sempre ricordare che le performance future potrebbero non essere come quelle precedenti. Gli scenari economici sono spesso infatti imprevedibili, tuttavia non possiamo nemmeno ignorare 40 anni di serie storiche per farci una idea di cosa potrebbe riservarci il futuro.

Su questo la storia ci dà una grossa mano e costituisce uno dei pilastri per diventare un investitore sereno!

Lascia un Commento

Vuoi partecipare alla discussione?Fornisci il tuo contributo!