La massiva iniezione di liquidità, messa in atto da tutte le banche centrali mondiali, ha portato la quotazione dei titoli obbligazionari a prezzi elevati, con conseguenti rendimenti attesi futuri molto bassi rispetto alle medie storiche.

Ad esempio, il BTP Tedesco decennale a fine Agosto 2019 aveva raggiunto un rendimento negativo dello 0,7% .

In generale, molte obbligazioni statali mondiali stanno offrendo rendimenti negativi ed in settimana anche la Federal Reserve (banca centrale degli Stati Uniti) ha optato per un ulteriore ribasso dei tassi di riferimento.

Il classico portafoglio bilanciato 60/40 ( 60% azioni, 40% obbligazioni) sta dunque comprensibilmente iniziando ad impensierire qualche investitore.

Possiamo avere delle alternative valide a questo portafoglio?

In finanza sono sempre disponibili delle alternative. Ad esempio, optando per una allocazione 75/25 ( 75% azioni , 25% liquidità) si potrebbero ottenere dei rendimenti simili al noto portafoglio 60/40.

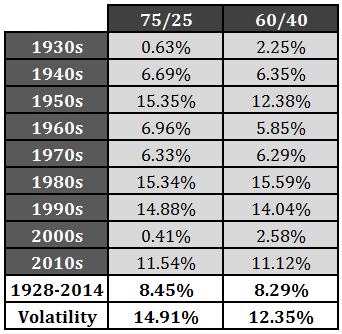

La tabella seguente (fonte: Ben Carlson ) infatti mette a confronto i rendimenti di un classico portafoglio 60/40 e di un portafoglio 75/25 negli ultimi decenni.

Come potrete notare il portafoglio 75/25 ha ottenuto nel periodo 1928-2014 un rendimento superiore a quello del portafoglio 60/40 a fronte di una volatilità leggeremente maggiore.

Alla luce di ciò concordiamo sul fatto che l’asset allocation 75/25 possa essere una valida alternativa al portafoglio 60/40 .

E’ vero che la componente azionaria è maggiore, il che si traduce in un rischio da accettare più levato, ma al contempo la componente di liquidità può garantire anche una certa serenità in questo portafoglio, aiutando a gestire la componente emotiva dell’investitore e consentendo di ribilanciare più facilmente il portafoglio nei momenti inevitabili che ci saranno di ribasso dei mercati azionari.

Leggi anche: Perchè molti investitori non riescono ad ottenere i rendimenti medi? e Ribilanciamento il portafoglio

ottimo articolo, come i precedenti, ma una cosa non mi è chiara: alla fine parli di componente di liquidità..quindi si tratterebbe di un 75 azioni e 25 liquidità? grazie

ps non c’entra molto col post e immagino già la risposta, ma chiedo ugualmente: se uno oggi fosse esposto al 20/30 sull’azionario, nonostante valutazioni attuali, farebbe bene a portarsi al 60 o al 75 fregandosene di valutazioni e market timing?

Grazie Nicola! Corretto, in questo caso il 25% é liquidita/cash.

Per quanto riguarda il market timing ( https://www.investiresereni.com/2018/10/06/evitate-il-market-timing/) nessuno é in grado di prevedere cosa faranno i mercati domani , fra un mese, fra un anno etc. pertanto é sempre da evitare ; non investire e fermarsi per paura di un crash (che prima o poi ci sarà bada bene) vuol dire scommettere sulla certezza di questo evento e perdere comunque tempo prezioso per l’investimento ; siccome non lo sappiamo , io continuo ad investire con un piano di accumulo regolare mantenendo il mio profilo di rischio per la parte azionaria. In caso di discesa delle quotazioni vuol dire che acquisteremo più quote , l’importante sarà non farsi prendere dal panico…..

“

Molte grazie e ancora complimenti

Figurati, grazie anche a te per seguire il blog!