Chi cammina talvolta cade. Solo chi sta seduto non cade mai.

(Sandro Pertini)

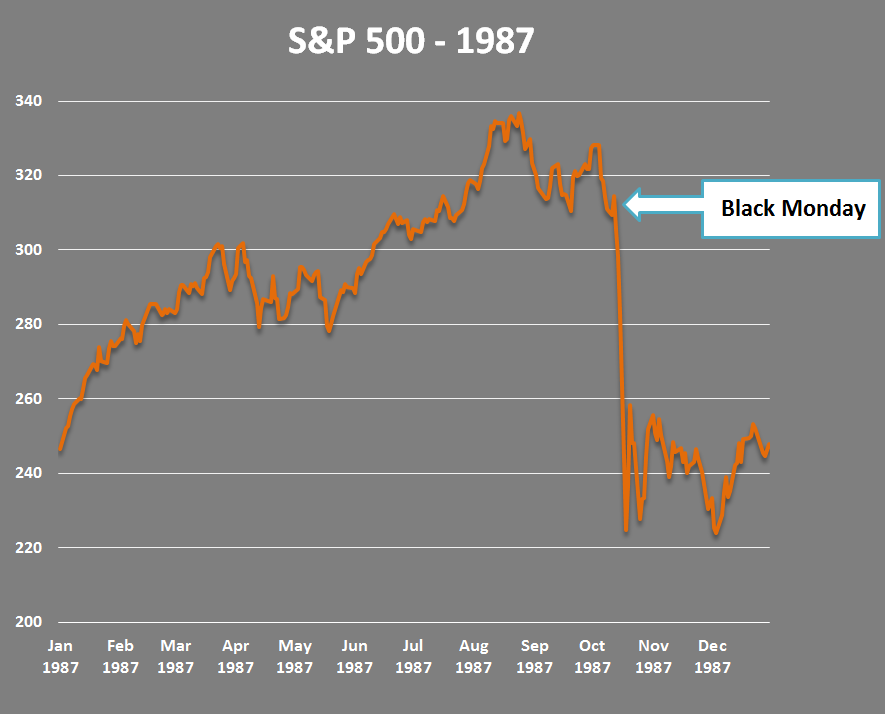

Molti appassionati dei mercati finanziari, e non solo, avranno sentito parlare qualche volta del famoso “Lunedi nero” del 1987 sui mercati azionari.

Quel giorno (19 Ottobre 1987) molte borse registrarono dei crolli superiori al 20% ed addirittura si arrivò a perdite di oltre il 40% ad Hong Kong.

Si trattò di un vero è proprio “cigno nero”.

Il Dow Jones americano chiuse quel giorno con un -22.6%.

Analizzando però i motivi che condussero a quell’evento, troviamo conferma della ciclicità dei mercati:

- le quotazioni delle azioni erano piuttosto elevate rispetto al rendimento che si poteva ottenere con le obbligazioni;

- appena partite le vendite da parte di alcuni investitori, i sistemi automatici di trading entrarono in azione, per cercare di limitare le perdite;

- molti piccoli investitori, spaventati dai rumors che le borse chiudessero, si precipitarono a vendere.

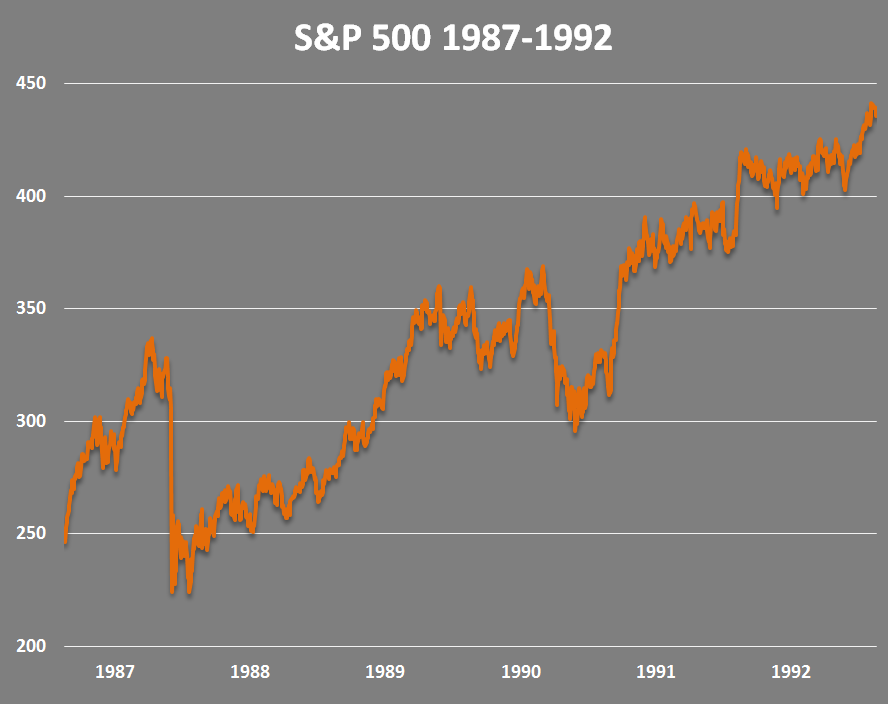

Tutto ciò porto a una discesa violenta delle quotazioni azionarie, similmente a quello che è accaduto lo scorso anno in piena pandemia (da notare la similitudine sia nelle “perdite” parziali complessive avute – circa 35% – che nella durata).

Cosa cosa pose fine a queste discese?

In pratica ci fu una specie di “Whatever it takes” pronunciato dall’allora Governatore della Banca Centrale Americana Alan Greenspan, che diede fiducia ai mercati, garantendo il suo supporto nel dare liquidità al sistema.

Greenspan annunciò il supporto nell’immettere liquidità nel sistema, poichè sapeva benissimo le conseguenze che sarebbero potute scaturire da scelte diverse, avendo studiato perfettamente la “Grande depressione” del 1929.

Nonostante questo evento “catastrofico”, e come confermato ancora una volta l’anno scorso, i mercati piano piano ripresero il loro cammino verso l’alto, segnando addirittura dei nuovi massimi in meno di 2 anni.

Nella mia filosofia d’investimento, vendere non è un’opzione nei momenti di forte panico, che continueranno ad esserci anche in futuro, poichè vanificherebbe tutti i sacrifici fatti e comprometterebbe in modo significativo l’efficacia della strategia di investimento.

Leggi anche: Rimaniamo calmi, la storia è dalla nostra parte! e L’imprevedibilità dei mercati finanziari e la forza di rimanere investiti.

Come già volte detto in precedenti post, non si tratta di chiedersi “se” ma di “quando” accadrà di nuovo.

Intanto godiamoci i nuovi massimi storici raggiunti dai mercati e manteniamo il nostro piano di investimento con un occhio all’allocazioni fra asset rischiosi e non.

Buon investimento.

Lascia un Commento

Vuoi partecipare alla discussione?Fornisci il tuo contributo!